Un spectre d’investissement élargi pour un accompagnement stratégique et financier sur-mesure.

Gaia Impact, via son nouveau fonds GEIF II, se définit comme un partenaire de long terme participant activement au développement des entreprises dans lesquelles il investit. GEIF II a vocation à répondre aux besoins de financement en phase d’amorçage, mais aussi d’être présent aux côtés d’entreprises plus matures.

L’augmentation de la taille des tickets d’investissement, par rapport à ceux du premier fonds, permettra à Gaia Impact d’élargir son champ d’action, diversifier son risque et maximiser son impact environnemental et social en demeurant le partenaire à la fois financier et stratégique des entrepreneurs qu’il soutient et accompagne sur la chaîne de valeur des énergies renouvelables décentralisées.

Gaia Impact se positionne parmi les fonds de capital-risque comme un apporteur de fonds propres historique, expert du secteur de l’énergie distribuée et des géographies en voie de développement. La compréhension de l’environnement et des besoins propres à chaque entrepreneur permet à Gaia Impact et son équipe d’experts d’apporter les outils nécessaires au déploiement de solutions durables, abordables, efficaces et centrées sur le capital humain.

GAIA ENERGY IMPACT FUND II ⸻

Stratégie d’investissement

500 K€ à 5 M€

PAR INVESTISSEMENT

Série Seed à Série B

CIBLE

85%

D’INVESTISSEMENT EN AFRIQUE

Objectifs d’impact ex-ante

4 000 000

DE PERSONNES ACCÈDERONT À L’ÉNERGIE

20 000

EMPLOIS CRÉÉS ET SOUTENUS

4 000 000

DE TONNES DE CO2 ÉVITÉES

Mini réseaux phovoltaïques

Solutions d’électrification pour des communautés et des villages (« mini grids »).

Systèmes décentralisés

Solutions adaptées pour des particuliers ou TPE (solar home systems ou SHS).

Commercial & Industriels

Des infrastructures de production et de stockage d’énergie solaire pour les PME (C&I).

Usages productifs

Les kWh produits permettent de nouveaux usages : la mobilité propre, le pompage d’eau pour l’irrigation, le maintien de la chaîne du froid…

Technologies habilitantes

Innovations techniques (IoT, logiciels, équipements…) permettant d’optimiser les coûts des opérateurs d’énergie, réduisant ainsi le coût d’accès pour les usagers.

Nouvelles énergies renouvelables

Hydrogène, transformation de déchets en énergie.

Hélène Demaegdt

Présidente et fondatrice de Gaia Impact

« La finance à impact est une stratégie d'investissement qui vise à accélérer la transformation juste et durable de l'économie réelle. C’est précisément parce que nous sommes conscients des enjeux climatiques et préoccupés par les inégalités au niveau global, que nous agissons en investissant pour la Transition Juste. Cette démarche ne contribue pas seulement à faire progresser l’action climatique mais permet également de progresser dans la réalisation de tous les objectifs de développement durable (ODD), notamment ceux relatifs à l’énergie propre et à un coût abordable, à la croissance économique et à la réduction des inégalités. »

GAIA IMPACT ⸻

IMPACT

Screening

Vérification de la réputation de l’entreprise et de la conformité à la liste d’exclusion

Evaluation préliminaire

Caractérisation de la contribution de l’entreprise aux trois objectifs généraux d’impact

Due diligence

Due diligence environnementale, sociale et de gouvernance via notre grille d’audit ESG

Décision d'investissement

Vérification de la conformité à la politique ESG de Gaia et mise en place d’un système de suivi ainsi que d’un plan d’action ESG

Monitoring

Suivi des indicateurs du 2X challenge, d’impact généraux et particuliers, PAI et ad hoc relatifs à la mise en conformité avec le plan d’action ESG

Screening

Evaluation préliminaire

Due diligence

Décision d'investissement

Monitoring

Vérification de la réputation de l’entreprise et de la conformité à la liste d’exclusion

Caractérisation de la contribution de l’entreprise aux trois objectifs généraux d’impact

Due diligence environnementale, sociale et de gouvernance via notre grille d’audit ESG

Vérification de la conformité à la politique ESG de Gaia et mise en place d’un système de suivi ainsi que d’un plan d’action ESG

Suivi des indicateurs du 2X challenge, d’impact généraux et particuliers, PAI et ad hoc relatifs à la mise en conformité avec le plan d’action ESG

Comprendre comment nous créons de l’impact

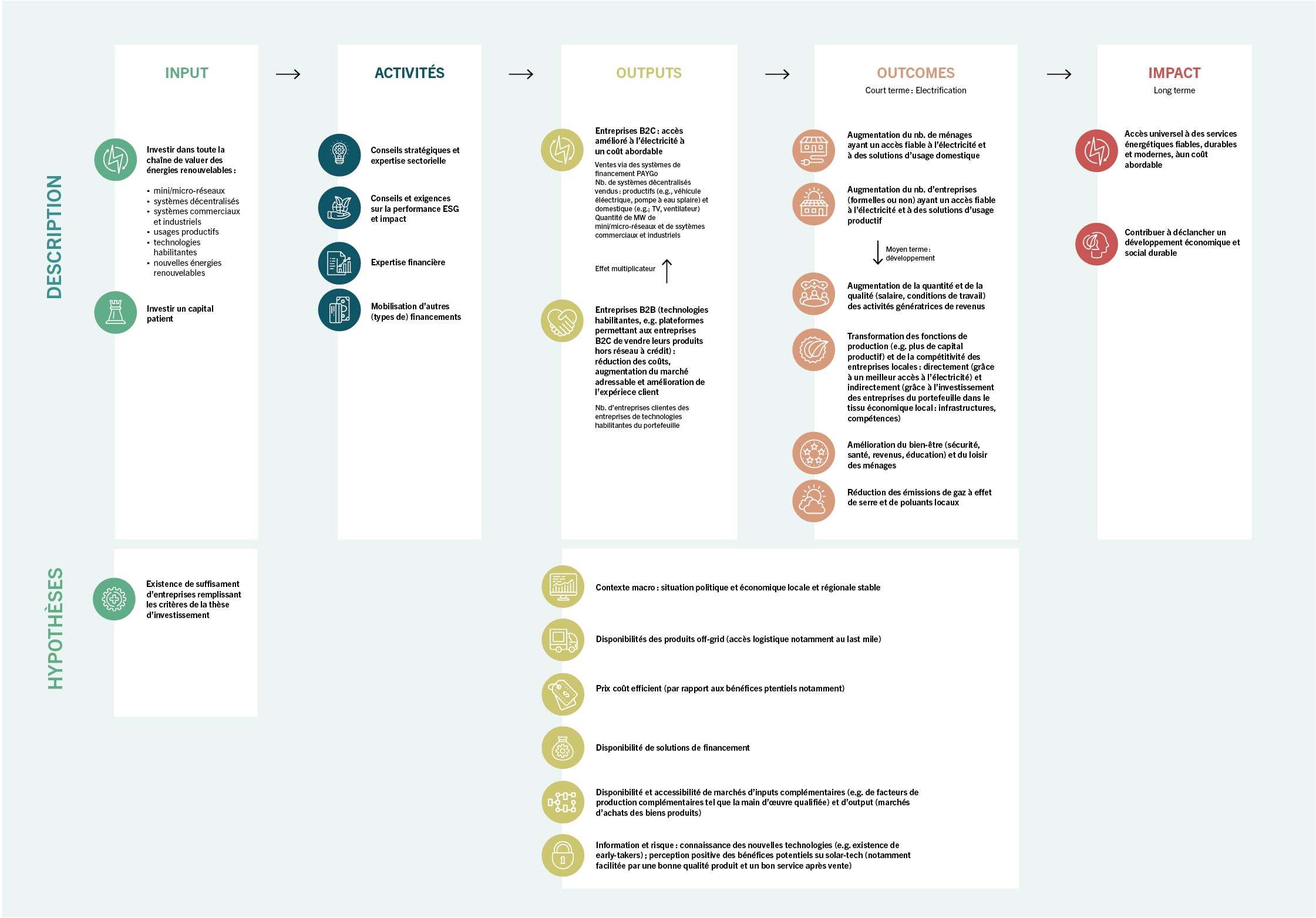

La première brique de notre approche est la définition d’une théorie du changement (TOC) pour GEIF en nous appuyant sur notre retour d’expérience d’investisseur à impact, mais également sur les leçons apprises par l’ensemble du secteur et la littérature académique. Cette TOC est un élément central de notre démarche, puisqu’elle nous permet de :

- Lier notre activité d’investisseur à impact aux changements sociaux, économiques et environnementaux que nous souhaitons favoriser.

- Identifier les indicateurs sur lesquels nous (ou les entreprises de notre portefeuille) avons un contrôle direct, et qui contribuent à l’atteinte de nos objectifs d’impact à court, moyen et long terme.

- Identifier les conditions centrales nécessaires à ce que nos inputs et activités permettent de déclencher les impacts souhaités (les hypothèses).

- Définir notre thèse d’impact, qui en est « pitch »

Mesurer notre impact

La seconde brique de notre approche consiste, en lien avec la TOC, en l’estimation de deux types d’indicateurs d’impact : des indicateurs généraux et des indicateurs particuliers.

Les premiers nous permettent de mesurer la contribution de chaque investissement aux objectifs d’impact généraux du fonds. Les seconds reflètent leur impact propre de chaque investissement, qui ne sont pas reflétés par les indicateurs généraux (e.g., hausse de la productivité pour un investissement dans une entreprise commercialisant des pompes à eau solaires) ; ils sont, autant que possible, dérivés des Objectifs du Développement Durable de l’ONU. La méthodologie de calcul et l’atteinte des objectifs, ainsi que le choix des critères des indicateurs particuliers, sont validés par le Comité d’Impact du fonds.

Maximiser notre création de bien-être social

La troisième brique de notre approche est celle de la mesure de l’efficience de nos investissements. Pour établir une mesure objective, nous développons, en partenariat avec l’Ecole d’Economie de Paris au travers du financement d’une thèse, un outil d’analyse coûts-bénéfices (ACB).

L’ACB est une méthodologie d’évaluation quantitative, scientifiquement robuste et utilisée par les bailleurs de fonds, permettant de déterminer l’utilité collective générée par un investissement. Elle permet donc de hiérarchiser, en fonction de leur rentabilité socio-économique, différentes options d’investissement.

L’ACB présente trois particularités :

- C’est une analyse en différentiel : les coûts et bénéfices permis par l’investissement sont comparés aux coûts et bénéfices, de ce qui se serait passé en l’absence de l’investissement.

- L’ensemble des coûts et bénéfices sont monétarisés : afin de pouvoir comparer l’ensemble des coûts et bénéfices de l’investissement, qui sont de nature différente (environnementaux, sociaux, économiques et financiers), ces coûts et bénéfices sont transformés en une unité commune, l’unité monétaire.

- L’analyse est réalisée sur le long-terme : l’ensemble des coûts et bénéfices sont estimés sur la durée de vie du projet, et ramenés en une valeur d’aujourd’hui en utilisant un taux d’actualisation socio-économique. Deux types d’indicateurs peuvent ensuite être estimés :

– La Valeur Actualisée Nette socio-économique (VAN-SE) indique la création de bien-être social, nette de coûts, du projet sur l’ensemble de sa durée de vie :

– Le Retour sur Investissement socio-économique (ROI-SE) indique la création de bien-être social pour chaque euro investi.

Appréhender les risques de durabilité

Outre la mesure de notre impact, nous prenons également en considération des facteurs ESG. Ces facteurs sont mesurés par des indicateurs d’activité : ils mesurent notre performance dans l’absolu, et non par rapport à un contrefactuel.

Ces indicateurs sont mesurés en phase de due diligence (l’évaluation de la performance ESG est réalisée grâce à notre outil de due diligence ESG (DD ESG)) et par un reporting annuel des PAI, définis par le SFDR. Par ailleurs, l’ensemble des entreprises du portefeuille s’engagent à un plan d’amélioration des pratiques sociales, environnementales et de gouvernance.

Appréhender les risques de durabilité

Afin de s’assurer de la robustesse et de la pertinence de sa méthodologie de mesure d’impact, GEIF s’est doté d’un Comité d’Impact. Ce Comité, indépendant, est composé de personnalités externes au fonds (entrepreneurs, chercheurs, experts du secteur). Il a notamment pour mission de valider l’atteinte, ou non, des objectifs généraux et particuliers, permettant, le cas échéant, de déclencher le carried d’impact.